[voiserPlayer]

Ekonomos Haftalık Ekonomi ve Finans Bülteni (6-12 Mart 2023)

SVB Bank Krizinde Neler Oldu?

Amerika Birleşik Devletleri’nde Silikon Vadisi’nin en önemli bankalarından Silicon Valley Bank (SVB) yaşadığı finansal kriz sonrası kapatıldı. Bankanın bu kapatılışı, 2008 küresel finansal krizinden bu yana ABD’de kayıtlara geçen en büyük banka kapatılışı oldu. Peki ABD’nin en büyük on altıncı bankası olan SVB’de neler oldu?

SVB birçok start-up ve risk sermayesini müşteri olarak barındırıyordu. Diğer birçok bankadan ayrıştırıcı özelliği, bu tip sermayelerin müşterileri içerisinde ana gövdeyi oluşturmaları. Pandemi döneminde piyasalar ayakta tutulmaya çalışılırken bollaşan para ile bu start-up ve risk sermayesi firmaların da oldukça fazla nakdi oluştu. Keza kripto piyasasını hatırlarsak o piyasa da en iyi dönemlerini yaşıyordu ve kripto firmaları da para bolluğu yaşıyordu, onların da tercih ettiği adreslerden birisi SVB idi. Firmalar bu nakitleri SVB’ye mevduat olarak yatırdı. Böylelikle SVB’de biriken nakitler olağanüstü derecede arttı. SVB bu nakitleri güvenli liman olarak görülen uzun dönemli tahvillere yatırdı. Tahvillerin güvenilir liman olması SVB’nin algısı değil elbette, genel piyasa algısı bu şekilde. Peki, belli bir dönem için çıkarılan ve sabit faizli olan tahviller nasıl olur da riskli olabilir?

Tahvil Faizi ile Fiyatının Farkı

Tahviller genel itibariyle kamunun ya da özel sektör firmalarının çıkardığı, belirli bir süre sonunda önceden belirlenmiş bir faizi ödemeyi taahhüt eden bir yıl ve üzeri süreli borçlanma aracıdır. Eğer bir kuruluş elindeki tahvilleri hiç satmaz vade tarihine kadar tutarsa başta belirlenen faizi alır (itfa). Fakat finansal piyasalarda tahvilin her zaman vadesi beklenmez, finansal kuruluşlar belirli beklentiler doğrultusunda tahvil alıp satarlar. Eğer bir finansal kuruluş gelecekte faizlerin artacağını bekliyorsa strateji olarak elindeki tahvili satar. Çünkü gelecekte faizler yükselirse ve elindeki tahvili satmayıp tutarsa gelecekte yeni çıkacak başka tahvillerin faizi daha yüksek olacaktır, o nedenle de piyasa daha yüksek faizli tahvili tercih edecektir. Satmak istediğinizde daha düşük faizli tahvili daha yüksek faizli tahvile göre daha düşük bir fiyattan satmak zorunda kalırsınız. Dolayısıyla, tahvillerin bir faizi olur bir de fiyatı ve ikisi birbirine zıt çalışır. Zamanla faizler arttıkça tahvilin fiyatı düşer ve faizler düştükçe eldeki tahviller daha yüksek faizli olduğu için değerlenir.

SVB’nin Tahvil Zararı

SVB düşük faiz döneminde kendisine gelen ve gittikçe artan mevduatları tahvil olarak tutuyordu. Eğer bu tahvilleri satmak zorunda kalmazsa da zarar etmeyecek ve ödeme günü geldiğinde karşılığında bir faiz alacaktı. Sorun da burada gerçekleşti. ABD’de artan enflasyon sonrası faizler yükseldikçe SVB’nin elinde tuttuğu tahviller değer kaybetmeye başladı. Pandemi döneminde start-up ve risk sermayelerinden gelen mevduatlarda ise çıkış gerçekleşmeye başladı. Yani ibre terse döndü, mevduatlar artık gelmiyor ve mevcut mevduatlar da çekiliyordu. Faizler ise yükseliyordu ama yükselen faizlere karşı SVB belli bir bedel karşılığında kendini korumaya almamıştı (hedge etmek).

Bahsi geçen start-up ve risk sermayesi firmaları nakit paraya oldukça duyarlıydı ve para bolluğu bittikçe nakde olan ihtiyaçları hızla arttı. Onlar da operasyonel faaliyetlerini yürütebilmek için SVB’den mevduatlarını çekmeye başladılar. Hem çekilmek istenen mevduatları karşılamak, hem de sermayesini artırmak isteyen SVB ise elindeki tahvilleri satmak zorunda kaldı. Ve yukarıda belirtildiği üzere artık faizler daha yüksek olduğu için tahvillerin değeri düşmüştü. Tahvillerin bir kısmını 1,8 milyar dolarlık bir zararla satmak zorunda kaldılar. Zararına satılan tahvillerin duyurulması işleri daha da kötüye götürdü. Durumdan tedirgin olan bazı mevduat sahipleri ve danışmanlık firmaları SVB Bank’ta halen bulunan mevduatların çekilmesini tavsiye edince daha da fazla miktar bankadan çekilmeye başlandı ve “bank run” adı verilen olay gerçekleşti. “Bank run” mevduat sahiplerinin mevduatlarını çekmek için bankaya hücum etmesi olayıdır. Böyle bir şey gerçekleştiğinde banka çok büyük ihtimalle bu mevduatları karşılayacak durumda olamaz. Tahminlere göre toplam mevduatın yüzde 25’e yakını çekildi ve SVB nakitsiz kaldı.

SVB’nin Kapatılışı

Sonrasında TMSF’ye benzer bir kuruluş olan FDIC bankayı kapatarak yönetimi devraldı ve mevduatların ödemesini kendilerinin gerçekleştireceğini açıkladı. Fakat tüm mevduatlar sigortalı durumda değil. Oldukça yüksek bir miktarın da sigortasız olarak mevduatta durduğu belirtiliyor ki bu da mudilerin şu an için paralarını geri alamaması demek. Ama kar payı dağıtımı yöntemiyle çözüm bulunmaya çalışılıyor. Sonuçta ironik bir şekilde bazı bankalar güvenli varlıklar olarak kabul edilen tahvillere yatırım yaparak para kazanmaya çalışırken faizlerdeki artışlarla büyük zarar etmiş durumda.

SVB’nin kapatılması ise akıllara 2008 krizini getirdi. Fakat bankanın müşteri yapısının diğer bankalardan farklı oluşu, genele yayılacak bir etkiyi oldukça azaltmakta; riskler çok farklı. Üstelik banka faizlerdeki yükselişe karşı kendini korumaya almamış ve bu durum bankacılıkta genel bir yaklaşım değil. 2008 krizi gibi beklenmedik bir durum da yok. Ancak faizlerdeki yükselişin piyasayı olumsuz etkilediğinin örneklerinin ortaya çıkması ve bir bankanın kapanması elbette oldukça ciddi bir durum ve bu durum ABD’deki faiz artışlarının şiddetini ve risk iştahını da etkileyebilecek düzeyde.

Piyasalara Varlık Fonu Damgası ve Muhalefet Mutabakatına Borsa Tepkisi

3 Mart Cuma günü Millet İttifakı bileşenlerinden İyi Parti’nin Genel Başkanı Meral Akşener’in sert sözlerle masadan ayrılarak ittifakı bozması ile birlikte borsada sert satışlar görmeye başladık. Satışlar bir ara yüzde 3 seviyesine kadar ulaştı ve birçok hissede işlemler durdu. Fakat devamında bir el devreye girerek piyasaları yukarı çekmeye başladı. Piyasaları yukarı çeken görünür el ise Ziraat Yatırım idi. Ziraat Yatırım net olarak toplam 4,3 Milyar TL’lik hisse senedi alımı yaparak sert düşüşü önlemeye çalıştı ve endeks günü yüzde 0,93’lük bir düşüşle kapattı. Deprem sonrası dönemde Varlık Fonu piyasaya müdahale etme ve hisse senedi piyasasını destekleme kararı almıştı. Bloomberg’den Kerim Karakaya’nın haberine göre Türkiye Varlık Fonu bu müdahale için en az bir milyar dolarlık bir kaynak da ayırmıştı(1). Bu kaynağı da Ziraat Yatırım üzerinden alımlarla gerçekleştireceği bilinen bir gerçekti. Nitekim ittifakın bozulmasıyla Türkiye Varlık Fonu devreye girdi ve borsada görülen sert düşüşü dengelemeye çalıştı. Hem fonun devreye girmesi hem de muhalefetteki mutabakatın bozulmasını piyasanın olumsuz karşılaması dikkat çekiciydi. Geçen pazartesi Meral Akşener’in tekrar masaya oturması ve adayın belirlenmesi de borsada coşku yarattı ve yükseliş yüzde üçü geçti. Üstelik Türkiye CDS değerleri de düşüşe geçerek risklerin azaldığına işaret etti.

Türkiye Varlık Fonu ve Düşüş Korumalı Hisse Senedi Piyasası

Türkiye Varlık Fonu yapacağı müdahaleyi deprem sonrası dönemde hisse senedi piyasasına destek olmak ve piyasadaki oynaklıkları azaltmak için yapacağını açıklamıştı. Fakat yapılan bu müdahale oldukça tartışmalı. Daha önceki bültenlerde belirttiğimiz üzere deprem sonrası maddi kaynakların hisse senedi piyasasını desteklemede kullanmanın pek açıklanabilir bir tarafı yok. Buraya yapılan müdahale hem piyasayı bozmakta hem de aciliyeti olan bir zorunluluk da değil. Peki olan ne?

Yeni Ekonomik Model ve Tutulmaya Çalışılan Piyasalar

Hisse senedi piyasasına yapılan bu müdahalenin asıl amacı Yeni Ekonomik Model’e geçişle ortaya çıkan sorunları yapay bir şekilde seçim sonrasına ertelemek ve ekonomi ve finans dünyasında stabil bir ortam oluşturmak. Önce faiz seviyesi yüzde 19’dan yüzde 8,5’uğa gelecek şekilde yavaş yavaş düşürüldü. Merkez Bankası tarafından halka belli bir bedel ödeme karşılığında gerekirse ekonomik göstergelerin işaret ettiği yerden çok uzak bir noktada belirlenen faiz seviyesinin tek hanelere indirilmesi bir başarı olarak sunuldu. Halka ödetilecek bedel ise kur üzerinden enflasyon ve alım gücündeki düşüştü ve nitekim enflasyon hızla yukarı çıktı, vatandaşın alım gücü eridi. Alım gücündeki düşüşün sınırlanması için ve yeni ekonomik modelde işlerin iyi gittiğini göstermek için KKM ve döviz satışları ile kur seviyesi sabit tutulmaya başlandı. Böylelikle ekonomide işlerin iyi gidiyormuş gibi gösteren ikinci gösterge dolar/TL kuru oldu. Fakat faizin düşük, kurun neredeyse sabit olduğu bir ekonomide tasarruf sahibi kesim bu tasarruflarını korumak için KKM ve dolar dışında bir yatırım aracı aradı ve o yatırım aracı da borsa idi.

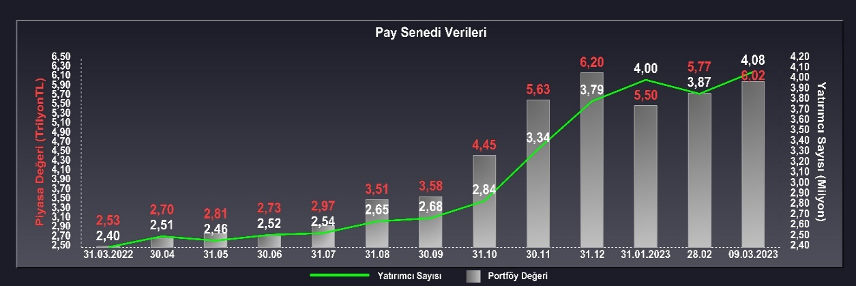

İktidar ve hatta iktidar ortağı MHP’nin Genel Başkanı Devlet Bahçeli, yatırımcıları hisse senedi piyasasına yönlendirecek açıklamalar yaptı. Hisse senedi piyasasında yatırımcı sayısı son bir sene içerisinde 2,4 milyondan 4,08 milyona kadar çıktı. Seçim öncesi hisse senedi piyasasına gelen yeni yatırımcılar ile eski yatırımcıları hoşnutsuz ederek seçime girmek istemeyen iktidar, deprem sonrası düşüşü önlemek için Türkiye Varlık Fonu alımları üzerinden bu piyasayı belirli bir seviyenin üzerinde tutuyor. O seviyeyi net bir şekilde söylemek mümkün olmasa da genel itibariyle endeks 5000 seviyesine yaklaştıkça ya da altına düştüğünde alımlar gerçekleşmekte. Türkiye Varlık Fonu tarafından yapılan alımların miktarı ise 240 milyon doları buldu(2).

Seçimin yapılacağı 14 Mayıs tarihine kadar borsada 5000 seviyelerinin çok aşağısına gelecek şekilde hareketlerin yaşanmasını beklemek sürpriz olur. Böylelikle de seçimlere çok muhtemelen tek haneye inmiş Merkez Bankası politika faizi, 19 civarlarından çok uzaklaşmamış stabil bir dolar/TL kuru ve 5000 seviyelerinin altına sarkmamış ve belki de daha da yükselecek bir borsa ile girmiş olacağız.

Kısaya düşen notlar:

- Domatesteki anormal fiyat artışları sonrası gıda güvenliği ve fiyat istikrarı gerekçe gösterilerek domates ihracatına kısıtlama getirildi.

- Resmi verilere göre işsizlik Ocak ayında yüzde 0,5 oranında azalarak yüzde 9,7 oldu ve böylece tek hanelere geldi. Diğer yandan geniş tanımlı işsizlik yüzde 21,9 olarak gerçekleşti. Genç işsizlik ise yüzde 0,5 artarak yüzde 20,2 olarak gerçekleşti. İstihdamdaki artış bir önceki aya göre 354 bin gibi yüksek bir miktarda gerçekleşti.

- Merkez bankası bankalara gönderdiği yazıyla ihtiyaç kredilerine örtülü faiz üst sınırı getirdi. Bankalarca merkez bankası referans faizinin üstünde belirlenen ihtiyaç kredisi faizi olursa o bankalar menkul kıymet tutma yükümlülüğü ile karşı karşıya kalacak ki bu, tutacakları menkul kıymetten büyük ihtimal zarar edecekleri için menkul kıymet tutmanın bir çeşit cezalandırma olduğu anlamına geliyor. Bankalar muhtemelen referans faizi aşmaya çalışmayacak ama düşük faizli krediyi de vermeyecek.